پشت صحنه مالیات اصناف

هر آنچه باید درباره مالیات مشاغل بدانیم

گروه اقتصادی

دولت به 2شیوه مالیات میگیرد؛ یکی مالیات مستقیم که شامل مالیات بر درآمد و مالیات بر ثروت میشود و دیگری مالیات غیرمستقیم که همان مالیات بر مصرف است. مالیات غیرمستقیم در واقع همان مالیات بر واردات کالاها و یا مالیات بر کالاها و خدمات مصرفی مردم است که مصداق بارز آن را میتوان مالیات بر ارزش افزوده مصرف کالاها و خدمات مشمول دانست. اما وزن و یا چالش اصلی بین دولت مالیاتستان و مردم مالیاتبده به مالیاتهای مستقیم برمیگردد و اصلیترین وجه آن همان مالیات بر درآمد شرکتها و بنگاههای اقتصادی، مالیات بر درآمد مشاغل، مالیات بر درآمد مستغلات و درنهایت مالیات بر درآمد حقوق و دستمزد میشود. همواره این انتقاد مطرح است که چرا دولت بیشتر از حقوقبگیران مالیات میگیرد درحالیکه صاحبان کسبوکار و مشاغل مالیات درست و دقیقی نمیدهند. راز این معما در این است که حقوقبگیران و کارگران مالیاتشان را قبل از دریافت حقوق و دستمزد میپردازند اما صاحبان کسبوکار از اصناف تولیدی و توزیعی گرفته تا وکلا، پزشکان، طلافروشان و آهنفروشان و دیگر کسبوکارها از قدرت چانهزنی بالایی برخوردار هستند.

مالیات بر درآمد مشاغل، یکی از انواع مالیاتهای مستقیم بر پایه درآمد است. این نوع مالیات را افرادی پرداخت مینمایند که اصطلاحاً به آنها کسبه، اصناف، پیشهوران و صنعتگران گفته میشود. مبنای قانون مالیات بر درآمد مشاغل موادی از قانون مالیاتهای مستقیم است که چگونگی و میزان مالیات بر درآمد این کسبوکارها را روشن میسازد و این مالیات به 2شکل تسلیم اظهارنامه مالیاتی و یا مالیات قطعی اعلام شده از سوی ادارات مالیاتی مشخص میشود. در شکل اظهارنامهای، درآمد سالانه مشمول مالیات مودیان مالیات بر درآمد مشاغل تا میزان معافیت که همهساله در قانون بودجه تعیین میشود، از پرداخت مالیات معاف و مازاد آن به نرخهای

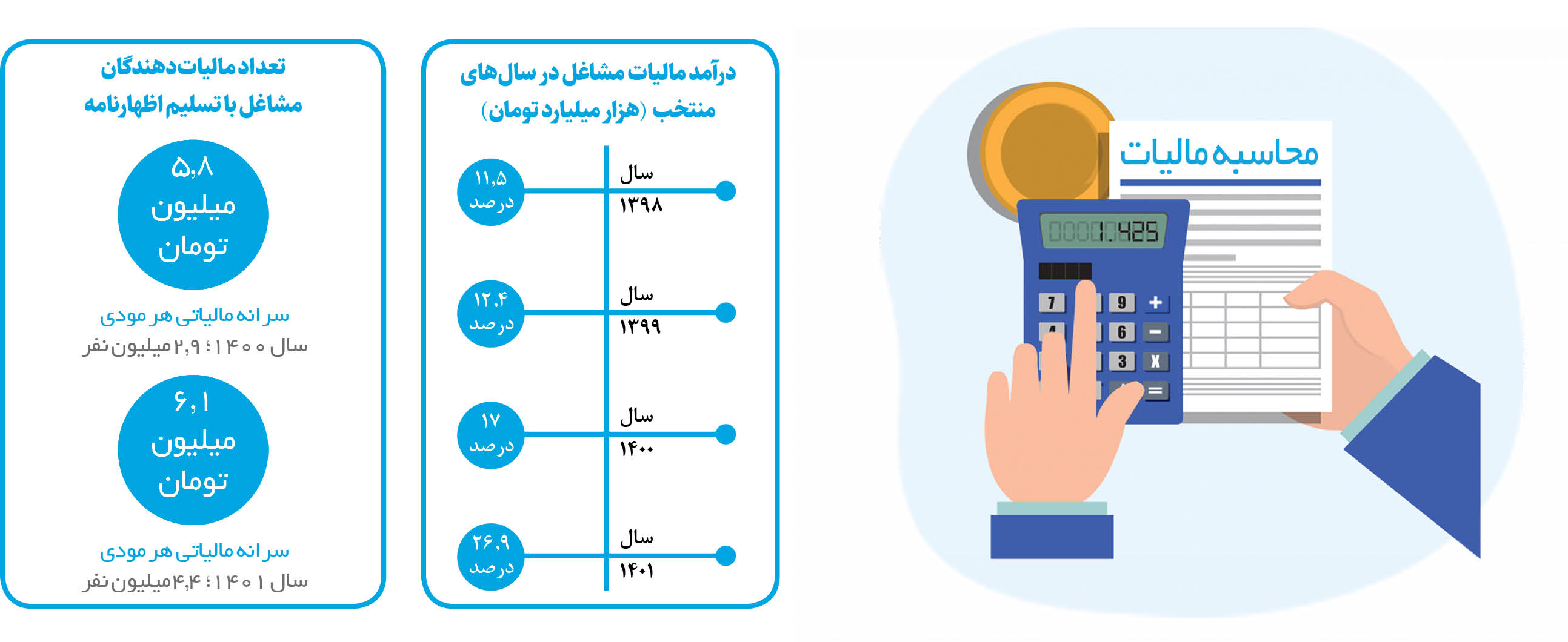

تعیین شده مشمول مالیات خواهد بود. اما داستان تبصره ماده 100قانون مالیاتهای مستقیم خواندنی است. چرا که براساس این تبصره سازمان امور مالیاتی کشور میتواند برخی از مشاغل یا گروههایی از آنان را که میزان فروش کالا و خدمات سالانه آنها حداکثر 30برابر معافیت همین قانون باشد، از انجام بخشی از تکالیف از قبیل نگهداری اسناد و مدارک موضوع این قانون و ارائه اظهارنامه مالیاتی معاف کند و مالیات را بهصورت مقطوع تعیین و وصول کند و در مواردی که مالیاتدهنده کمتر از یک سال مالی به فعالیت اشتغال داشته باشد مالیات متعلق نسبت بهمدت اشتغال محاسبه و وصول میشود؛ به این ترتیب این حکم قانونی مانع از رسیدگی به اظهارنامههای مالیاتی تسلیم شده در موعد مقرر نخواهد بود. برآوردهای کارشناسی گویای این واقعیت است که بخش زیادی از مودیان مالیاتی در بخش مشاغل ترجیح میدهند از مزایای تبصره ماده 100قانون مالیاتهای مستقیم استفاده کنند. یعنی چه؟ یعنی اینکه ترجیح میدهند اظهارنامه مالیاتی ندهند و مالیات مقطوع را پرداخت کنند که میزان آن از مالیات قانونی و حقه کمتر است. نتیجه اینکه در سال 1401تعداد مالیاتدهنده در بخش مشاغل که حاضر به تسلیم اظهارنامه کرده بودند تنها 10درصد افزایش یافته اما تعداد کسانی که ترجیح دادند از ظرفیت تبصره ماده 100 استفاده کنند یعنی متقاضیان پرداخت مالیات مقطوع تقریبا 1.8برابر شده و از 1.7میلیون نفر به 3.1میلیون نفر رسیده است.

نشانههای آشکار مالیات کم مشاغل

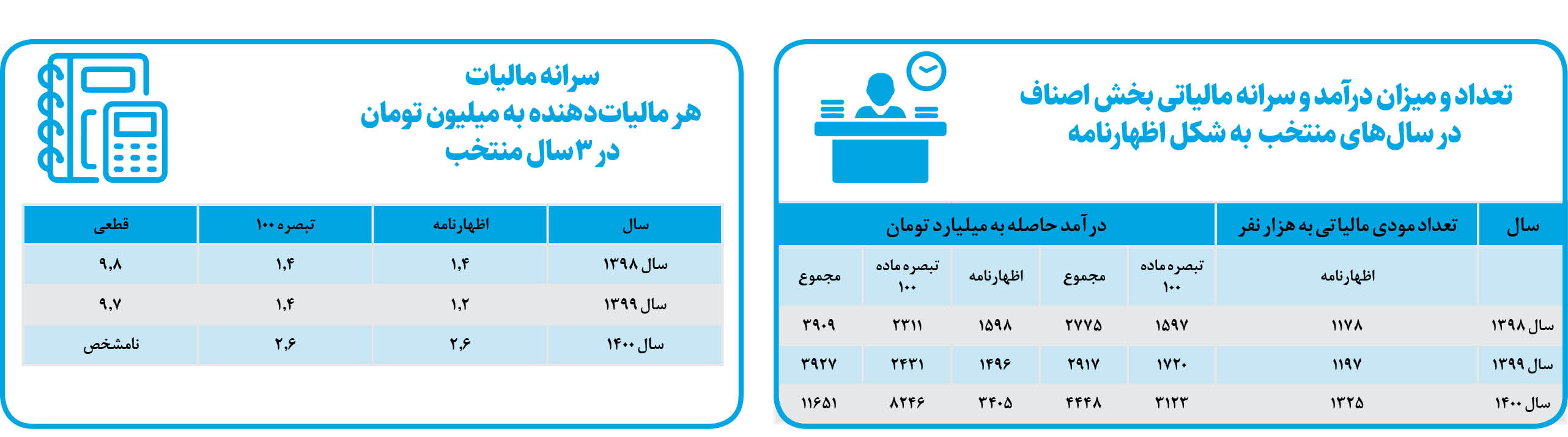

براساس برآوردها در یک دهه اخیر سهم مالیات بر درآمد مشاغل از کل درآمد مالیاتی حدود 6درصد برآورد شده درحالیکه سهم آنها از کل تولید ناخالص داخلی 20درصد است و به بیان روشنتر مالیاتی که مشاغل میپردازند نصف مالیاتی که حقوقبگیران در بخش عمومی و خصوصی کار میکنند، هم نمیشود.آمارها نشان میدهد که برای عملکرد سالهای 98و 99، تعداد مودیان مالیاتی اصناف که از تبصره ماده 100استفاده کرده بودند، حدود 60درصد کل افراد بودند و این رقم برای عملکرد سال 1400با توجه به افزایش مودیان مالیاتی و افزایش سقف استفاده از این تبصره (از 30برابر به 100برابر) به بیش از 70درصد رسیده و سرانه وصول مالیات از اصناف استفادهکننده از تبصره ماده 100برای عملکرد سالهای 98و 99، حدود 1.4میلیون تومان بوده و برای عملکرد سال 1400به حدود 2.6میلیون تومان رسیده است. این حساب سرانه مالیات پرداختی توسط مشاغل در سال 1400حدود 5.8میلیون تومان و در سال 1401حدود 6.1میلیون تومان بوده است. این در حالی است که با توجه به تعداد کارمندان دولت (2.3میلیون نفر) و درآمد وصولی مالیات حقوق کارکنان بخش عمومی، سرانه مالیات دریافتی از کارمندان در سال 1400، حدود 8.8میلیون تومان و در سال 1401، حدود 10میلیون تومان بوده است. بهعبارت دیگر، کارمندان دولتی 1.5برابر مشاغل، مالیات پرداخت میکنند.

پشت صحنه فرار مالیاتی

سازمان امور مالیاتی ایران میگوید: بخش زیادی از شکاف مالیاتی در کشور یعنی مجموع فرار یا خودداری از پرداخت مالیات به مالیات مشاغل مربوط میشود بهگونهای که رقم کل شکاف مالیاتی یعنی مالیات وصول شده با مالیاتی که وصول نشده در پایان سال 1398به 97هزار میلیارد تومان رسیده که حدود 50هزار میلیارد تومان آن به مالیات بر درآمد مشاغل اختصاص دارد و این رقم در سال 1399به بیش از 54هزار میلیارد تومان رسیده است. نتیجه اینکه اصناف و مشاغل تنها یک پنجم مالیات واقعی را میپردازند و دولت هم 20درصد از مالیات بالقوه این بخش را میگیرد. حتی این تفاوت یا تبعیض مالیاتی در شاخص دیگری هم نمایان است بهگونهای که حدود 94درصد از مالیاتدهندگان بخش مشاغل که از ظرفیت تبصره ماده 100قانون استفاده کردهاند در سال 1400مالیاتی ندادهاند یا مالیاتشان کمتر از 10میلیون تومان بوده درحالیکه سرانه مالیاتی کارمندان در سال 1400به حدود 10میلیون تومان رسیده است.

بفرمایید کارتخوان؛ چانه نزنید

بهنظر میرسد که دوران چانهزنی با سازمان مالیاتی به پایان رسیده و با عزم سازمان امور مالیاتی دیگر قرار است که مبنای تعیین میزان درآمد مشاغل از مسیر کارتخوانها مشخص شود. چرا که تا سال 1400، مالیات مشاغل براساس چانه زنی بین مالیاتدهنده و مأمور مالیاتی تعیین میشد و سالانه درصدی بر میزان مالیات سال قبل افزوده میشد. اما در سال 1401سازمان امور مالیاتی تصمیم گرفت با توجه به اجرایی شدن مواد 10و 11قانون «پایانههای فروشگاهی و سامانه مودیان» و همچنین حکم بند «م» تبصره 12قانون بودجه 1400اطلاعات فروش حساب فروشنده که در اختیار سازمان قرار گرفته بود را مبنای درآمدزایی مشاغل درنظر بگیرد و به سمت اخذ عادلانه مالیات حرکت کند. این اقدام موجب شد صاحبان مشاغلی که در سالهای گذشته بهمراتب کمتر از میزان قانونی مالیات پرداخت میکردند، مالیاتشان ۱۰ تا ۲۰ برابر سال گذشته تعیین شود و به همین دلیل عادت کردن آنها به عدمپرداخت مالیات قانونی، اعتراضات برخی مشاغل در خرداد 1401نمایان شد و درنهایت برای مدیریت اوضاع و کاهش فشار مالیاتی بر مشاغل، سازمان امور مالیاتی تلاش کرد تا تسهیلات و تخفیفهایی درنظر بگیرد. اکنون وقت آن رسیده که قانون اجرا شود و به چانهزنی پایان داده شود.

تبعیض مالیاتی بین اصناف

اما جالبترین تبعیض مالیاتی درون خود اصناف دیده میشود چرا که سرانه مالیاتی ابرازی پزشکان در سال 1401یعنی عملکرد سال 1400آنها 23.3میلیون تومان و دندانپزشکان 16.4میلیون تومان بوده اما سرانه مالیات وکلا و بنگاههای مشاور املاک حدود 2تا 3میلیون تومان برآورد شده و حتی شکاف مالیاتی پزشکان در سال 1395به حدود 72درصد رسیده است.