مسیریابی شاخص بورس

عواملی چون اقدامات حمایتی در بودجه 1402، رشد قیمت جهانی مواد پایه و کاهش شکاف ارز نیمایی و آزاد میتواند محرکی برای تداوم روند صعودی شاخص بورس باشد

به زعم کارشناسان، رشد شاخصهای بورس در آینده به عوامل مختلفی وابسته است؛ با این حال عواملی ازجمله انجام اقدامات حمایتی در بودجه سال بعد، رشد قیمت جهانی مواد پایه، کاهش شکاف ارز نیمایی و آزاد، حذف قیمتگذاری دستوری و کاهش تنشهای دیپلماتیک، میتوانند به رشد شاخصهای بورس منجر شوند.

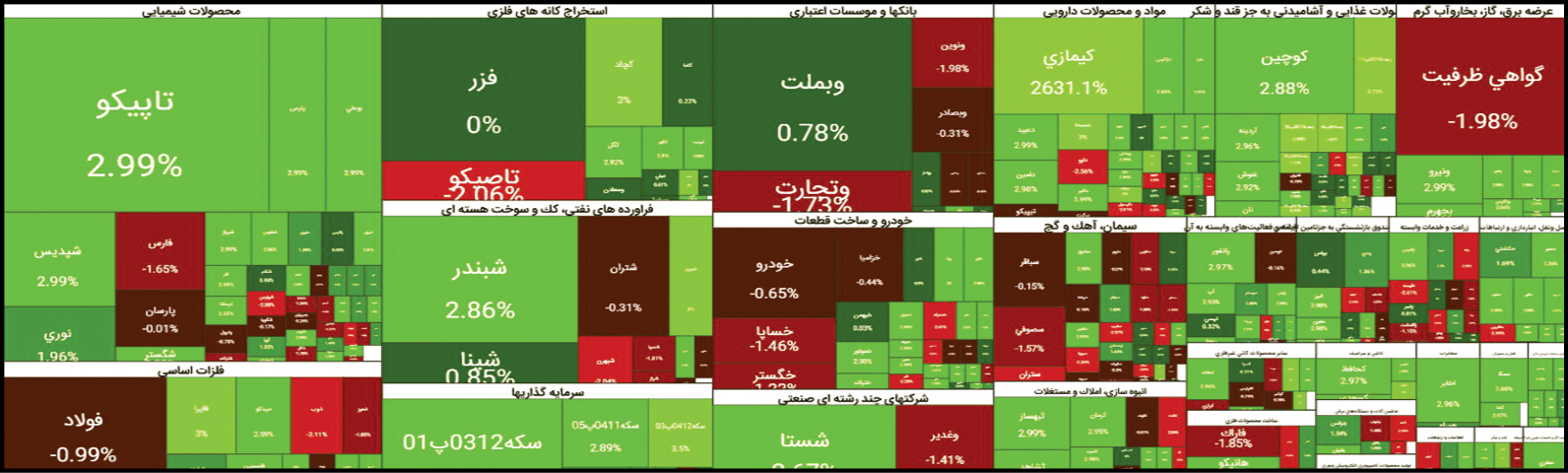

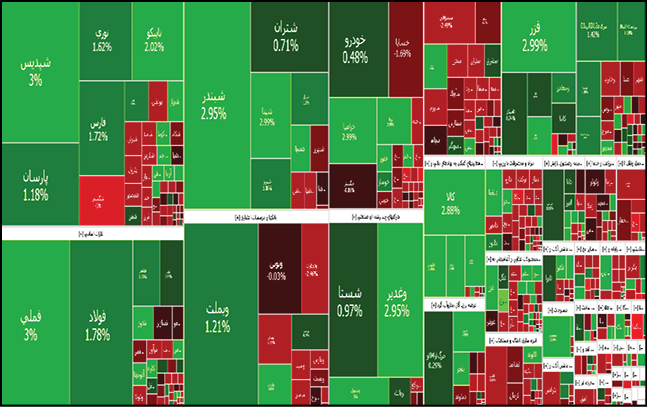

به گزارش همشهری، شاخص کل بورس از 7آبان ماه وارد روند صعودی شده و در این مدت 14درصد رشد کرده است، با وجود این مقدار رشد، در این مدت 3هزار و 365میلیارد تومان نقدینگی سهامداران حقیقی از بازار سهام خارج شده و به جز 2روز، بازار سهام در بقیه روزها با خروج نقدینگی مواجه بوده است.

بر همین اساس، در روزهای پایانی هفته گذشته با وجود حمایتهای صندوق تثبیت و توسعه بازار سرمایه از سهام شرکتهای بورس روند صعودی با ناپایداریهایی هم مواجه بود. همه اینها در حالی است که به زعم تحلیلگران، قیمت سهام شرکتهای بورس به پایینترین حد خود رسیده و همین موضوع سرمایهگذاری در بورس را جذاب کرده است، اما برای اینکه روند صعودی شاخصهای بورس تداوم داشته باشد، باید برخی از عوامل بنیادی به کمک شاخص بورس بیایند. به زعم کارشناسان، عواملی ازجمله انجام اقدامات حمایتی در بودجه سال بعد، رشد قیمت جهانی مواد پایه، کاهش شکاف ارز نیمایی و آزاد، حذف قیمتگذاری دستوری و کاهش تنشهای دیپلماتیک میتوانند به رشد شاخصهای بورس منجر شوند. تغییر ریز ساختارهای بازار سرمایه و تزریق نقدینگی بیشتر تأثیر کوتاهمدتی دارند.

بودجه و مواد پایه

به باور کارشناسان، یکی از موضوعات اثرگذار برای رشد شاخصهای بورس در ماههای آینده، متغیرهای بودجه است. به گفته آنها، اگر متغیرهای بودجه بهنحوی اصلاح شود که به بهبود عملکرد و نحوه درآمدزایی شرکتهای بورس منجر شود، شاخصهای بورس با رشد پایداری مواجه میشوند.

کامل ابراهیمیان، کارشناس بازار سهام درباره اثرات بودجه و تغییر قیمت مواد پایه در جهان گفت: در شرایط فعلی، ریسکهای متعددی بازار سهام را تحتتأثیر قرار داده که مهمترین آنها بودجه و ابهاماتی است که در مورد نرخ خوراک پتروشیمی، وضع عوارض صادراتی و بهرههای مالکانه وجود دارد.

او با بیان اینکه بیشتر فعالان بازار سهام بهدنبال مرتفع شدن این ریسک هستند، تأکید کرد: این دست ریسکها، همواره در فصل پاییز گریبانگیر بازار سهام میشوند. در کنار ریسک بودجه، وضعیت قیمتهای جهانی هم وجود دارد.

این کارشناس بازار سرمایه ادامه داد: اگر ریسکی از طرف بودجه به بازار تحمیل نشود، صنایعی که نسبت به قیمت، درآمد مناسبی دارند مانند پالایشگاهها، تولید کنندههای محصولات پتروشیمی و صنایع غذایی و کشاورزی میتوانند گزینههای مناسبی برای سرمایهگذاری تا پایان سال باشند.

حسن کاظمزاده، کارشناس بازار سرمایه نیز در اینباره گفت: تلاش سازمان بورس این بود که قیمت گاز بهعنوان خوراک و سوخت در بودجه افزایش پیدا نکند یا فرمول محاسبه آن تغییر کند؛ بهعنوان مثال، هابهای مصرفکننده اروپایی از آن حذف شود یا برای شرکتهای خاص مثل تولیدکنندههای متانول تخفیف در نظر گرفته شود.

او افزود: با این حال بهنظر میرسد فعلا در بودجه پیشنهادی سازمان برنامه این اتفاق نیفتاده و کماکان با همان فرمول سابق و سقف 5هزار تومان برای گاز خوراک و 2هزار تومان برای گاز سوخت صنایع انرژی بر، بودجه به هیأت دولت و در نهایت مجلس میرود. باید دید آیا در مجلس تغییراتی در این زمینه اتفاق خواهد افتاد یا خیر؟

حذف قیمتگذاری دستوری

یکی دیگر از عواملی که میتواند به رشد شاخصهای بورس منجر شود، حذف قیمتگذاری دستوری است؛ زیرا قیمتگذاری دستوری محدودیتهای زیادی را برای افزایش درآمد شرکتهای بورس ایجاد کرده است و اصلاح این عامل میتواند نقش زیادی در افزایش تقاضا در بازار سرمایه داشته باشد. با این حال تحلیلگران بر این باورند که اصلاح این رویه اقتصادی یک برنامه بلندمدت است اما تأثیر عمیقی بر بازار سهام دارد.

موسی احمدی، عضو کمیسیون انرژی مجلس دیروز در اینباره گفت: اگر دولت دست از قیمتگذاری بردارد، سرمایهگذاران واقعی در صنایع مختلفی چون پتروشیمی سرمایهگذاری کرده و ثبات نیز در بازار سرمایه ایجاد میشود.

حامد ستاک، کارشناس بازارسرمایه نیز در اینباره گفت: قیمتگذاری دستوری با مولفههای تشکیل بازار سرمایه همخوانی ندارد و بر اتفاقات اثرگذار بر این بازار بیتأثیر است. همچنین عرضه و تقاضا بدون محدودیت، شاکله بورس است و هرگونه اعمال فشار از طرف عرضه یا تقاضا با فلسفه وجودی بازارسرمایه در تضاد است. او افزود: قیمتگذاری دستوری باعث ایجاد اختلال در عرضه و تقاضا میشود؛ زیرا یا افزایش درآمدها و یا کاهش درآمدها را در پی خواهد داشت، که این اقدام باعث میشود هزینهها متعارف و خارج از فرایند اقتصادی باشد یا مدلهای کسبوکار را دچار درگیری کند و دستخوش تغییر شود؛ بهصورت کلی با مبنای اصلی بازار سرمایه که شفافیت است، متناقض خواهد بود.

حمید یاری، یک کارشناس دیگر بازار سرمایه نیز گفت: با وجود آنکه بازار سرمایه از متغیرهای زیادی آسیب دیده اما یکی از موضوعات مهمی که بازارسرمایه را تحتتأثیر قرار داده، قیمتگذاری دستوری است.

کاهش شکاف ارز نیمایی

در کنار عوامل بنیادی و بلندمدت که میتواند به تداوم روند صعودی شاخص بورس منجر شود، یک عامل وجود دارد که به باور تحلیلگران میتواند در کوتاهمدت، روند صعودی بورس را تضمین کند. تحلیلگران میگویند: کاهش شکاف ارز نیمایی و بازار در شرایط فعلی مهمترین مولفهای است که میتواند به تداوم صعود شاخص بورس در ماههای آینده منجر شود؛ زیرا درآمدهای صادراتی، اغلب شرکتهای بورس براساس ارز نیمایی محاسبه میشود و کاهش شکاف فعلی قیمت ارز نیمایی با بازار آزاد میتواند به رشد درآمد شرکتهای بورس و رشد شاخصهای بورس منجر شود.

سید جواد درواری، کارشناس بازار سرمایه در اینباره گفت: تعداد زیادی از شرکتهای شاخصساز بازار سرمایه را شرکتهای کالایی و بهاصطلاح دلار محور تشکیل میدهند و نرخ ارز، تأثیر مستقیمی در قیمت تولیدات و محصولات آنها دارد. بنابراین نوسانات نرخ ارز میتواند بر سودآوری آنها تأثیر داشته باشد.

او اضافه کرد: افزایش فاصله بین ارز بازار آزاد و ارز نیمایی تأثیر مطلوبی بر بازار سرمایه نخواهد داشت و موجب میشود سرمایهگذاران، بازارهای موازی همچون طلا و ارز را به سرمایهگذاری در سهام شرکتهای بورس ترجیح دهند. او اضافه کرد: زیرا با توجه به ماهیت دستوری نرخ ارز نیمایی، قیمت محصولات، افزایشی متناسب با افزایش قیمت ارز نداشته و سود حاصل از تسعیر نیز افزایشی نخواهد داشت و این دو موضوع بهصورت مستقیم بر سود هر سهم شرکت تأثیرگذار خواهند بود و بازده مورد انتظار سرمایهگذاران را پوشش نمیدهند. او تأکیدکرد: برخی شرکتهای بورس مواداولیه خود را با نرخ ارز آزاد خریداری میکنند، اما مجبورند درآمد حاصل از فروش را با نرخ نیمایی محاسبه کنند که موجب کاهش حاشیه سود شرکتها شده و این موضوع مستقیما به زیان سهامداران است. با نزدیک شدن نرخ ارز نیمایی به نرخ بازار آزاد، درآمد حاصل از فروش شرکتها و حاشیه سود آنها افزایشیافته و شرکتها، گزارشهای ماهانه مطلوبتری را ارائه خواهند کرد. بهگفته او، افزایش نرخ تسعیر ارز شرکتها، موجب ترغیب سرمایهگذاران به سرمایهگذاری در بازار سرمایه میشود.

اشکان چهرهنگار، کارشناس بازار سرمایه در اینباره گفت: سیستم نرخگذاری در سامانه نیما با بازار آزاد متفاوت است. نرخ ارز در بازار آزاد بر مبنای عرضه و تقاضا تعیین میشود؛ اما نرخهای سامانه نیما دستوری است. تجربه نشان داده که هرگاه اختلاف بین نرخ ارز در بازار آزاد با نرخ نیمایی افزایش یافته، کمی بعد این فاصله کاهش یافته و نرخها به هم نزدیک شدهاند. او افزود: با توجه به شرایط اقتصادی، کاهش شدید نرخ ارز در بازار آزاد، دور از ذهن است و بهنظر میرسد کاهش این اختلاف با حرکت نرخ ارز نیمایی به سمت نرخهای بازار آزاد محقق خواهد شد. بالطبع افزایش نرخ ارز در سامانه نیما با فرض ثبات سایر متغیرها، اثر مثبتی بر ارزندگی بازار سرمایه داشته و صنایع صادرات محور از افزایش نرخ ارز در سامانه نیما منتفع خواهند شد.